“Então, gente, estamos precisando de ajuda. O mês passado pagamos alguns exames da Maria, e as coisas saíram do controle… Não podemos pagar parte do aluguel, nem a luz e nem a água. Estamos pedindo ajuda para pagar contas atrasadas.”

Por Thais Carrança, compartilhado de BBC News Brasil em São Paulo

Jaqueline Alves, de 31 anos, moradora de Canoas, na região metropolitana de Porto Alegre, é uma dos milhões de brasileiros que começaram o ano muito endividados e, por isso, ela fez esse apelo em uma rede social.

“As contas desse mês, provavelmente vamos deixar atrasar, mas o importante é pagar as mais antigas para não ficarmos sem teto, água e luz… O amanhã, Deus proverá!”, disse ela.

Jaqueline é casada e mãe de três — dois meninos de 15 e 7 anos e uma menina de 4 anos, que tem uma doença rara.

A única renda da família, que tem gastos extraordinários frequentes com a saúde da caçula, é uma aposentadoria de um salário mínimo (R$ 1.212 atualmente) que o marido de Jaqueline recebe por também ter uma deficiência.

Parte fica para o banco assim que cai na conta, para pagar parcelas de empréstimos passados, que têm a pensão como garantia. Sobram pouco mais de R$ 700 para sustentar a família no mês.

Jaqueline tem faturas de vários cartões de crédito em atraso, além das contas básicas de casa, somando dívidas que já passam de R$ 20 mil. “Os cartões acabam virando um meio de a gente pagar as contas”, diz.

“A gente precisa às vezes comprar um remédio, compra no cartão, aí chega a fatura, nem sempre a gente consegue pagar o mínimo, e vira uma bola de neve. A gente vai empurrando, pagamos a mais antigas e deixamos as mais novas para depois. Mas nunca conseguimos sanar as dívidas por completo.”

Desde o nascimento da filha, o casal depende da ajuda de conhecidos, amigos e familiares todo mês.

“Mas, agora, com essa crise que está aí, não estamos conseguindo mais arrecadar os valores para manter as nossas contas em dia. Até a solidariedade chega um ponto que não chega a tempo. Porque não é que está difícil só para a gente, está difícil para quem ajuda também”, afirma Jaqueline.

O caso dela é extremo, mas o avanço do endividamento e da inadimplência das famílias brasileiras é uma realidade do país como um todo.

Uma pessoa é considerada apenas endividada quando tem um compromisso financeiro, mas paga em dia. Ela se torna inadimplente quando não paga a dívida no prazo.

Tanto o percentual de famílias endividadas quanto o de inadimplentes vêm batendo recordes desde o ano passado e estão em seu maior patamar em 12 anos.

E a tendência é que a inadimplência suba ainda mais em 2022 por causa do aumento dos juros e do fim de medidas emergenciais criadas na pandemia para ajudar os endividados.

A guerra na Ucrânia deve agravar esse cenário, ao provocar aumento de inflação, o que reduz a renda familiar disponível para honrar compromissos financeiros.

Ao fim de fevereiro, o ministro da Economia, Paulo Guedes, informou que o governo estuda liberar recursos do Fundo de Garantia do Tempo de Serviço (FGTS) para ajudar as famílias endividadas, mas não deu uma data.

Endividamento recorde

O nível de endividamento médio das famílias brasileiras ao longo 2021 chegou a 70,9%, o maior valor até então, segundo a Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC),

O patamar foi de 76,3% em dezembro, um recorde histórico. Em fevereiro desse ano, o recorde foi novamente quebrado: 76,6%.

“O endividamento foi acelerando ao longo do ano passado”, diz Izis Ferreira, economista da CNC. “Nunca tínhamos tido na série histórica — que começa em 2010 — um ano em que o endividamento cresceu tão rápido.”

Segundo ela, as famílias recorreram ao crédito por motivos diferentes conforme a renda.

“Para as de menor renda, de até dez salários mínimos mensais, o avanço muito rápido da inflação deteriorou o orçamento dessas famílias”, observa Izis.

Ela destaca que, na alta de 10% da inflação em 2021, pesaram muito itens que têm forte impacto na renda das famílias, como gasolina (com alta de preço de 47%), energia elétrica (21%), alimentos (8%) e medicamentos (6%).

Enquanto isso, a renda domiciliar dos brasileiros caiu 10,7% no quarto trimestre de 2021 na comparação anual, o menor patamar da série histórica, iniciada em 2012.

“Isso fez com que essas famílias precisassem usar mais o cartão de crédito, cheque especial e recorrer aos carnês de loja para manterem seu nível de consumo”, explica a especialista.

Já para as famílias mais ricas, com renda mensal acima de dez salários mínimos, o primeiro fator do aumento do endividamento foram os juros muito baixos no início de 2021.

A Selic (taxa básica de juros da economia brasileira), que está agora em 10,75% ao ano e com perspectiva de superar 12% nos próximos meses, começou o ano passado em 2%, o menor nível da história.

“Essas famílias aproveitaram para comprar imóveis, carros, num contexto de juros ainda favorável”, afirma a economista.

Um segundo fator foi o arrefecimento da pandemia com o avanço da vacinação ao longo de 2021, que fez essas famílias voltarem a consumir serviços, como viagens, o que contribuiu para mais endividamento.

Inadimplência e juros em alta

A economista da CNC observa que, ao longo de 2021, apesar do avanço do endividamento, a inadimplência se manteve baixa na maior parte do ano, e a média anual ficou em 25,2%.

Mas a taxa começou a crescer a partir de outubro. Naquele mês, 25,6% das famílias tinham contas em atraso. Eram 27% em fevereiro deste ano, maior patamar da série histórica da CNC, que começou em 2010.

Entre famílias com renda de até dez salários mínimos, o percentual já chegava a 30,3% no dado mais recente disponível.

Iziz Ferreira avalia que, em 2022, o endividamento deve se manter alto, acima dos 70%. “Mas, em função dos juros e das dificuldades enfrentadas pelas famílias, não deve crescer muito mais do que isso.”

Já a inadimplência deve continuar aumentando, principalmente nesta primeira metade do ano, diz a economista.

“A inadimplência deve continuar atingindo os maiores níveis da série histórica”, acredita a economista, citando ainda a maior dificuldade das famílias para renegociar dívidas num ambiente de juros elevados.

Além de frear a tomada de crédito novo e dificultar a renegociação de dívidas, os juros altos tendem a desacelerar a atividade econômica.

Isso prejudica o desempenho do mercado de trabalho e pode dificultar reajustes salariais acima da inflação, mantendo os orçamentos dos lares brasileiros apertados, o que tende a contribuir para a inadimplência.

Contas básicas atrasadas

Uma particularidade da inadimplência atual é o aumento das contas básicas como água, luz e telefone em atraso.

Segundo dados da Serasa, as contas básicas já representavam 23,9% das dívidas em dezembro de 2021, comparado a 20,4% no mesmo mês de 2020.

As dívidas com contas só eram superadas ao fim do ano passado pelos débitos com bancos e cartões, que representavam 27,7% do total.

Fernando Gambaro, coordenador da Serasa, diz que parte desse aumento se deve a alta de preços, particularmente da luz.

No entanto, esse tipo de inadimplência indica uma piora da situação da renda das famílias, já que em geral as pessoas priorizam as contas básicas em momentos de aperto.

Um atraso nessas contas, portanto, revela uma situação de dificuldade financeira extrema.

‘Vendemos a máquina de lavar para pagar o aluguel’

Essa é a realidade que vive hoje Cascileia Carvalho da Cunha, de 21 anos e moradora de Anápolis, em Goiás.

Mãe de um filho de 4 anos e grávida de 7 meses, ela e o companheiro estão desempregados. Ela pela gravidez avançada e ele, após ser demitido em dezembro de seu emprego de estoquista.

O casal está com o aluguel (que inclui luz e água) atrasado, além de ter dívidas de cartão de crédito.

“Comprei uma lavadora para poder lavar as roupinhas do bebê, mas tivemos que vender antes de terminar de pagar, para pagar um aluguel anterior. Agora, as parcelas da máquina também estão atrasadas”, conta a jovem.

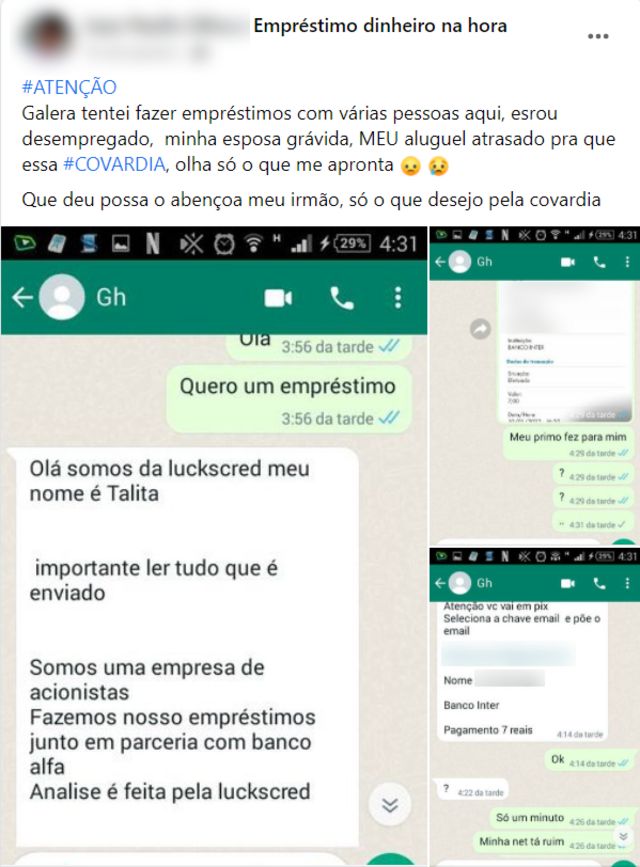

Desesperado com as dívidas, o companheiro de Cascileia tentou fazer um empréstimo. Sem acesso a crédito no mercado financeiro, recorreu a grupos no Facebook. Mas as pessoas que se disseram dispostas a ajudar eram na verdade golpistas.

“Todos queriam um depósito de R$ 7, R$ 50 ou até R$ 100 para fazer o empréstimo. Diziam que tinha que dar uma entrada. Ele chegou a depositar R$ 7, e a pessoa logo bloqueou ele”, conta Cascileia. “Que bom que foram só R$ 7… Está muito difícil.”

Dívidas com cartão de crédito

Apesar de as contas básicas terem tido o maior crescimento em participação nas dívidas dos brasileiros em 2021, o cartão de crédito segue imbatível como principal forma de endividamento das famílias.

“Às vezes, a gente tem uma visão um pouco errônea do cartão de crédito e imagina que são contas altas, compras que podem ser parceladas”, diz Gambaro, da Serasa.

“Mas quando analisamos quais compras estão sendo feitas com cartão de crédito pelo brasileiro, praticamente 70% delas são em supermercados e de alimentos. Então, o principal motivo de endividamento dos brasileiros são mesmo contas básicas do dia-a-dia”, observa o analista.

É preciso levar em conta que o rotativo do cartão — quando a pessoa deixa parte da fatura para pagar depois — é a modalidade mais cara de crédito do país, com juros médios que chegam a 345% ao ano. Assim, o endividamento no cartão deveria ser evitado a todo custo, mas isso nem sempre é possível.

“A pandemia afetou de uma forma diferente o pagamento de contas básicas. Porque as pessoas entendem sim a prioridade dessas contas”, diz Gambaro.

“O Brasil tem uma dificuldade pela baixa renda e pela falta de educação financeira, mas se as pessoas pudessem escolher e tivessem condições financeiras para isso, elas com certeza escolheriam pagar as contas básicas num primeiro momento. As pesquisas mostram isso.”

Está endividado? O que fazer

Izis Ferreira, da CNC, diz que uma forma de evitar a inadimplência é colocar todo o orçamento da família na ponta do lápis para ter uma ideia de quanto entra, quanto sai e onde cortar.

É preciso também ter uma visão clara de quanto a família deve e quanto da renda pode destinar ao pagamento da dívida, diz Gambaro, da Serasa.

Em seguida, renegociar as dívidas mais caras, como do cartão, trocando por outra mais barata, como um crédito pessoal, por exemplo.

A partir daí, tentar não se endividar mais, abrindo mão dos cartões ou, se isso não for possível, mantendo em cada um deles uma etiqueta com o valor da fatura remanescente, para se lembrar do custo de usar o cartão.

Para quem já está inadimplente, a economista da CNC diz que o caminho é cortar gastos supérfluos e renegociar as dívidas para reduzir o total, os juros e o tamanho das parcelas, para que caibam melhor no orçamento.

Gambaro diz que há muitas opções de renegociação de dívidas no mercado, como feirões e aplicativos online, onde a pessoa consegue parcelar dívidas e, a partir do pagamento da primeira parcela, já volta a ter o nome limpo.

“As pessoas acham que a renegociação é um processo moroso, que toma tempo, mas pelo site ou pelo aplicativo, leva minutos”, diz o especialista.

Ele alerta, porém, que os consumidores devem tomar cuidado para não cair em fraudes.