Um dos bodes pode ter sido retirado da sala, mas uma série de outros permanecem ainda a sujar o ambiente da economia e a incomodar

Por Paulo Kliass, compartilhado de Jornal GGN

Em seu encontro mais recente o Comitê de Política Monetária (COPOM) finalmente resolveu atender, ainda que de forma tardia e em doses homeopáticas, ao clamor nacional contra a manutenção da taxa oficial de juros na estratosfera. Uma das causas para tal situação reside na lei de independência do Banco Central (BC), aprovada pelo Congresso Nacional em 2021 por pressão de Paulo Guedes e Bolsonaro. A partir da nova regra, os diretores do BC passaram a contar com mandato fixo e o novo governo eleito começou a trabalhar com 9 membros da instituição alinhados com o espírito bolsonarista, que havia disso derrotado nas urnas

A 256ª reunião do colegiado decidiu pela redução as SELIC em 0,5 pontos, saindo dos 13,75% anteriores para os atuais 13,25%. O anúncio do novo patamar foi realizado às 18 hs as quarta-feira dia 2 de agosto e houve uma ampla comemoração a esse respeito. Afinal, o fato pode ser interpretado como uma vitória política do presidente Lula e de um conjunto amplo de lideranças políticas, economistas não alinhados com o dogma ortodoxo do financismo e a grande maioria do povo brasileiro que sofre as agruras de um país que registra há anos a marca de campeão mundial de taxa de juros.

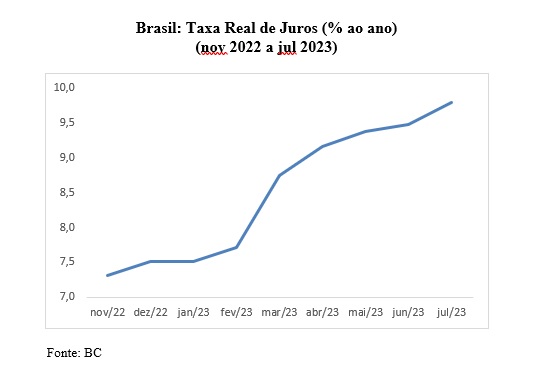

Parece desnecessário afirmar que a decisão deve ser mesmo comemorada, é óbvio. No entanto, é importante contextualizar tal fato. Afinal, a redução mínima de 0,50% tem peso quase insignificante no que se refere à capacidade efetiva da política monetária. Senão, vejamos. A variável mais relevante para eventual retomada dos investimentos de forma agregada é aquela que o jargão do economês trata por “taxa real de juros”. Ela é calculada subtraindo-se a inflação do período da taxa nominal da SELIC. Assim, a taxa real de juros atual seria 13,25% menos a inflação acumulada dos últimos 12 meses, que está em 3,16%. Assim, a taxa real atualmente está em torno de 10%.

SELIC baixou 0,5%, mas taxa real aumentou.

Isso significa que, apesar desta redução insignificante, a taxa real só cresceu entre novembro de 2002 e junho de 2023. Logo depois que foi anunciado oficialmente a vitória de Lula no pleito presidencial, a SELIC estava em 13,75% e a inflação acumulada em 12 meses era de 6%. A taxa real de juros, portanto, era de aproximadamente 7,3%. O gráfico abaixo ilustra esse movimento de elevação da taxa real de juros desde aquele momento importante de inflexão da tendência política em nosso País. O projeto do genocida fascista havia sido derrotado pelo voto da maioria da população, mas o programa de governo de Lula passou a ser vítima da sabotagem praticada pelo Presidente do BC, Roberto Campos Neto.

O COPOM se reuniu por 5 vezes consecutivas desde aquele momento e em todas elas a orientação de seu líder, sempre absolutamente antenado com os interesses do financismo, foi por uma recusa sistemática em atenuar os impactos da política monetária arrochada. Finalmente, nesse último encontro houve o referido recuo milimétrico na taxa nominal. Ocorre que se trata de uma diminuição apenas para inglês ver, uma vez que a rentabilidade real chegou mesmo a aumentar. Por isso cabe aqui, como uma luva, a parábola do bode na sala. A situação estava de tal ordem incômoda com a SELIC em 13,75% que a própria maioria bolsonarista do colegiado aceitou um recuo de fachada e boa parte das elites políticas e empresariais terminou por se contentar com mais essa vitória de Pirro. O problema maior é que setores da base de esquerda e progressista do governo também entraram nesse encantamento com o conto da carochinha.

A sala continua suja e mal cheirosa

Comemoraram a decisão do COPOM de forma totalmente acrítica, assim como festejaram de forma ingênua ou oportunista os elogios à política de austeridade do novo arcabouço fiscal vindos de franjas do sistema financeiro ou os salamaleques oferecidos pelos grandes meios de comunicação ao arremedo de reforma tributária em favor das classes dominantes. O mesmo comportamento pode ser observado quando algumas agências de risco e de rating passaram a divulgar comunicados melhorando as notas de títulos financeiros públicos e privados aqui do Brasil. Na verdade, tratava-se da explicitação de uma concordância com os rumos da política econômica levada a cabo por Fernando Haddad. Ou seja, os setores comprometidos com a mudança do modelo atual rumo a um projeto desenvolvimentista ainda não têm muito o que comemorar no quesito política econômica do novo governo.

O recuo de meio ponto percentual acordado pelo COPOM está longe de resolver os aspectos mais cruciais de uma política monetária que sirva aos verdadeiros interesses do Brasil e não apenas os desejos de uma minoria que se beneficia do rentismo parasitário. Um dos bodes pode até ter sido retirado da sala, mas uma série de outros permanecem ainda a sujar o ambiente da economia e a incomodar a vida da população. A situação já era bastante dramática até às vésperas da reunião do COPOM e não deixou de sê-lo a partir do dia seguinte ao anúncio da redução da SELIC em míseros 0,5%.

Ao invés de se acomodar com a decisão e se encantar com os elogios que tem recebido da nata do financismo, o Ministro da Fazenda deveria avançar na pauta de redução efetiva do custo do crédito e dos empréstimos para o conjunto da sociedade. Afinal, o governo federal conta com algumas importantes instituições financeiras para promover uma redução das taxas de juros cobradas na ponta aos tomadores de recursos. Banco do Brasil (BB), Caixa Econômica Federal (CEF), Banco do Nordeste (BNB) e Banco da Amazônia (BASA) possuem uma extensa rede de capilaridade em todo o território e são bancos de primeira linha.

Lula pode reduzir os spreads.

Se quiser efetivamente promover uma limpeza na sala, Haddad precisa orientar tais empresas públicas a baixarem de forma significativa seus spreads e não mais ficarem concorrendo com os patamares extorsivos praticados pelo oligopólio da banca privada. Ora, de acordo com dados oficiais divulgados pelo próprio BC, a média dos spreads cobrados em operações de cheque especial beira o absurdo e escandaloso nível de 352%, enquanto as operações de cartão de crédito rotativo estão na faixa de 152%. Não existe argumento par tal prática criminosa, que sempre contou com o olhar complacente do órgão regulador e fiscalizador do sistema, o próprio BC. Imaginem o ganho de uma empresa que toma recursos a 13,25% e empresta a tais taxas. Isso é uma prática criminosa que se “naturalizou” em nossa sociedade, assim como ocorria com as taxas de inflação elevada no passado ou com os índices de segurança e mortandade ainda nos dias de hoje

Não existe razão para que os bancos estatais apresentem resultados com lucros bilionários. São instituições financeiras que deveriam estar a serviço de um projeto de desenvolvimento social e econômico nacional. Assim, podem muito bem reduzir de forma expressiva as taxas cobradas em suas operações de crédito e empréstimo. Além de contribuir para a diminuição do excessivo grau de financeirização abusiva de nossa sociedade, essa postura certamente obrigaria os bancos privados a trilharem o mesmo caminho com sua clientela. Afinal, essa é alei do próprio “mercado”, como eles mesmos tanto gostam de mencionar. Neste caso, a concorrência provocaria uma mudança para baixo do patamar dos juros vigentes em nossa economia.

O que não podemos aceitar é o discurso que começa a empolgar os responsáveis pela área econômica a respeito do tal “marco das garantias”. Como nada mais nos surpreende nesse domínio, começam a pipocar elogios ao projeto de lei que oferece ainda mais garantias aos bancos nas operações com empresas e famílias. O PL 4.188/21 chega ao absurdo de permitir a tomada do único imóvel dado em garantia pelo indivíduo ou pela família, caso haja dificuldades no cumprimento das obrigações contratadas. Trata-se de uma demanda antiga do lobby banqueiro por meio da FEBRABAN e que recebeu impulso de Paulo Guedes no governo anterior. O argumento falacioso é responsabilizar esse tipo de inadimplência como a principal causa de juros elevados.

Lula já se debateu com situações semelhantes no passado. Ele sabe que os bancos públicos não devem se pautar pelas orientações dos grandes conglomerados privados do sistema bancário. Em 2009, por exemplo, ele se manifestava sua “obsessão” por práticas de spread mais comedidos pelo BB e pela CEF, por exemplo. Além dele, Dilma também ensaiou uma estratégia semelhante em 2012 durante seu primeiro mandato, mas logo em seguida recuou. O momento atual exige uma postura mais assertiva nesse domínio. Não basta retirar o bode da sala. O governo precisa atuar de forma mais incisiva para alterar de forma profunda e duradoura a prática da extorsão institucionalizada do financismo sobre o restante da sociedade.

Paulo Kliass é doutor em economia e membro da carreira de Especialistas em Políticas Públicas e Gestão Governamental do governo federal.